骨科细分市场大排行 涉强生、美敦力、史赛克

整体来看,各细分行业的集中度都相当高,本次入榜企业基本都占了各细分领域80%-90%的份额;特别是头部企业,基本在相当长一段时间内都无法超越,但我们中国企业已经初步具备了参与国际竞争的实力。

细分市场是竞争红海

骨科医疗器械作为医疗器械行业的重要子行业之一,一直是行业竞争的重要板块,从骨科医疗各细分领域来看,创伤类产品规模占比较高、脊柱和关节类产品增速相对较快。

据公开数据显示,在市场渗透率方面,我国创伤、脊柱和关节市场渗透率分别为 4.9%、1.5%和 0.6%,美国分别为66%、38%、43%,相比于发达国家,我国仍然有较大的差距,未来具有较大的发展潜力。

我国骨质疏松患者数量呈现持续增长态势。《中国骨质疏松白皮书》数据显示,我国骨质疏 松患者数量接近 7000 万。

中国外科植入物专委会数据显示,到 2050 年,我国骨质疏松患者人数 将增加至 2.12 亿,占人口总数的 13.2%左右,而老年骨折患者超过三成与骨质疏松相关。

另外, 目前我国各种关节炎重症患者超过 8000 万人,现有肢残患者约 75 万人,同时,每年新增骨损伤 患者约 300 万人。

随着我国老龄化进程的加快,我国骨科疾病的患病人数将快速增长,从而带动骨科医疗器械市场的加速扩容。

近年来,国内医疗器械行业发展较快,主要集中在中低端的仿制产品。

在高端医疗器械领域,进口品牌占据了我国中高端医疗器械产品的近七成,如核磁共振、CT、MI 等高性能产品则多数为进口。

虽然近几年产品质量在不断提升, 但还不具备国际竞争力,未来在政策的扶持下,骨科医疗器械产业有望迎来新一轮发展空间。

细分市场占比出炉

从全球市场来看,全球骨科器械以510亿美元的市场规模,长期位列医疗器械行业四大之一(其它三个领域分别为IVD诊断、心血管、医学影像),而骨科器械又细分为人工关节(髋、膝、手足小关节)、脊柱、创伤、运动医学、骨生物材料等五大类产品。

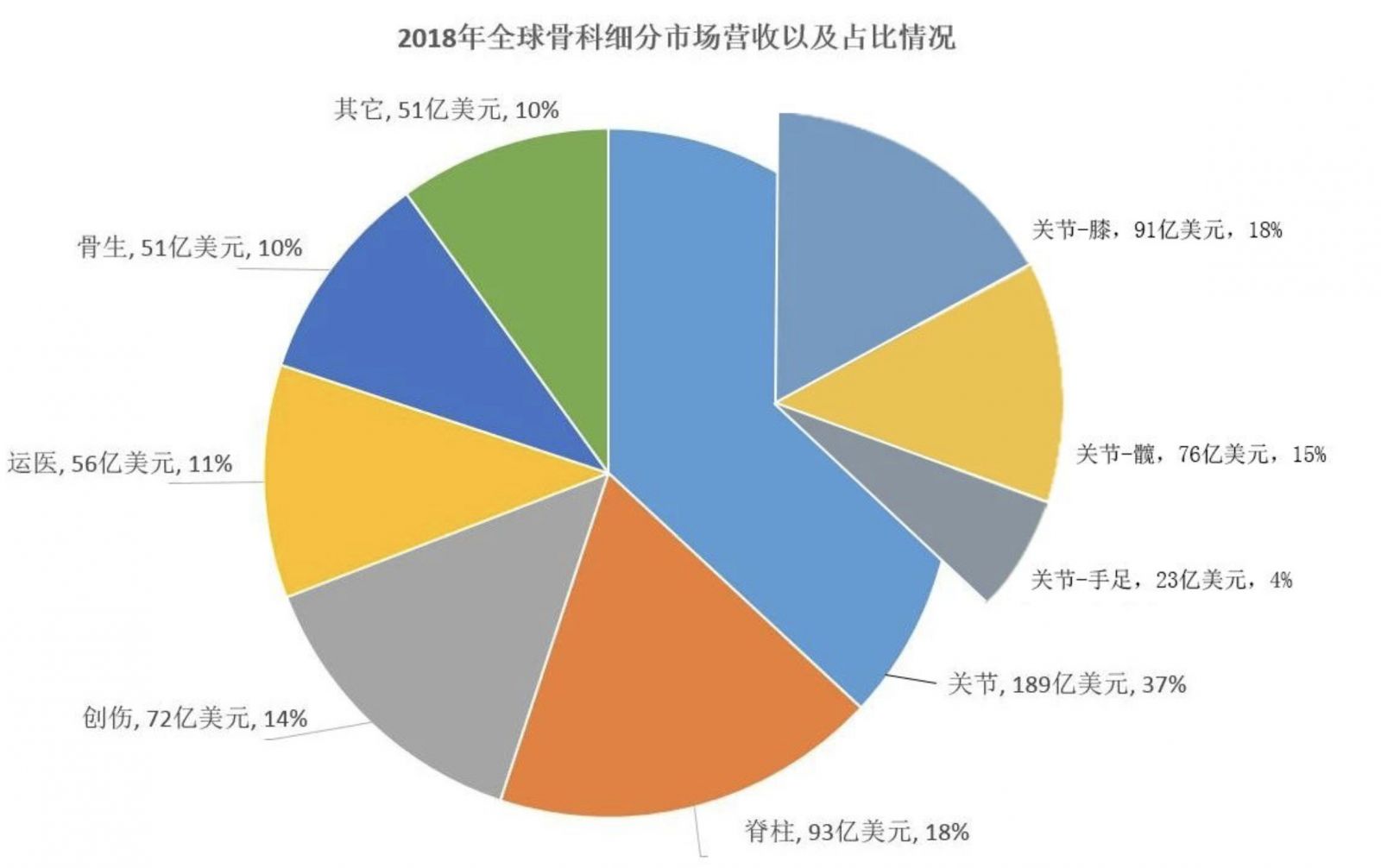

2018年度各类别占比如下图:

可以看到,人工关节仍旧是最大的类别,以189亿美元占据了37%的比例(其中膝关节91亿美元占18%,髋关节76亿美元占15%,手足小关节23亿美元占4%)。

其次是脊柱植入物以93亿美元占据18%;第三是创伤类以72亿美元占据14%;第四是运动医学,以56亿美元占据了11%;第五是骨生物材料以51亿美元占据了10%;剩下其它类别占10%。

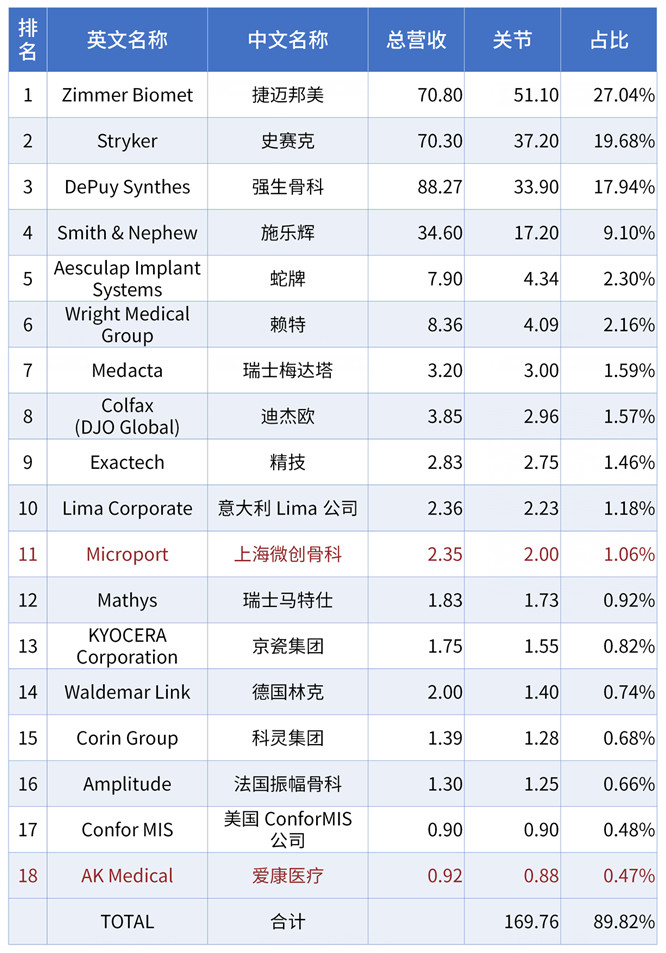

关节市场18强

关节领域第一集团由传统四大巨头组成,占据整个市场74%的份额。

第一名捷迈邦美以51亿美元领先,稳坐关节领域头把交椅多年,第四名施乐辉也以近4倍的体量碾压第五名赖特;

第二阵营由12家超过1亿美元营收的企业组成,也都在各自的优势市场或者优势产品领域赫赫有名;

本年度关节18强以近170亿美元的营收占据了整个关节市场近90%的份额,有上海微创和爱康医疗两家中国企业入围。

营收单位“亿美元”

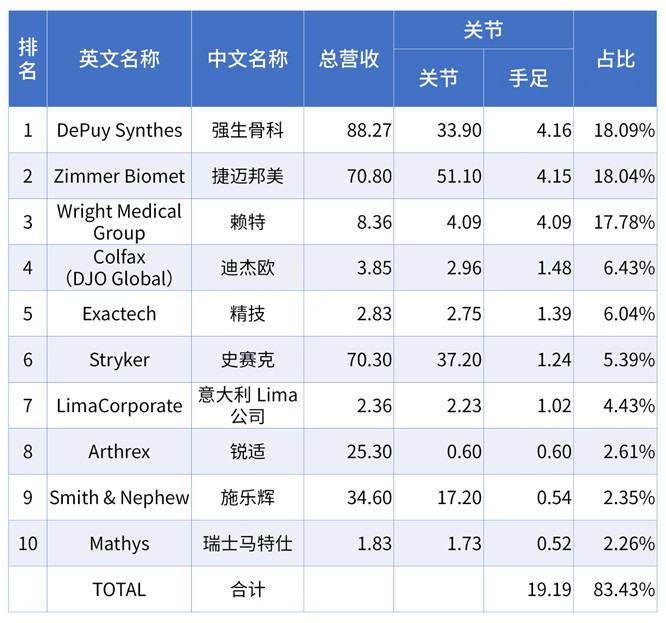

关节手足10强

近几年随着技术进步和患者要求的提高,小关节市场发展速度迅猛;尤其是赖特公司的战略,抛弃大关节产品,集中精力于小关节,已经成功的跻身小关节领域三巨头(强生、捷迈邦美、赖特)之一,而且后来居上的势头十分明显。

营收单位“亿美元”

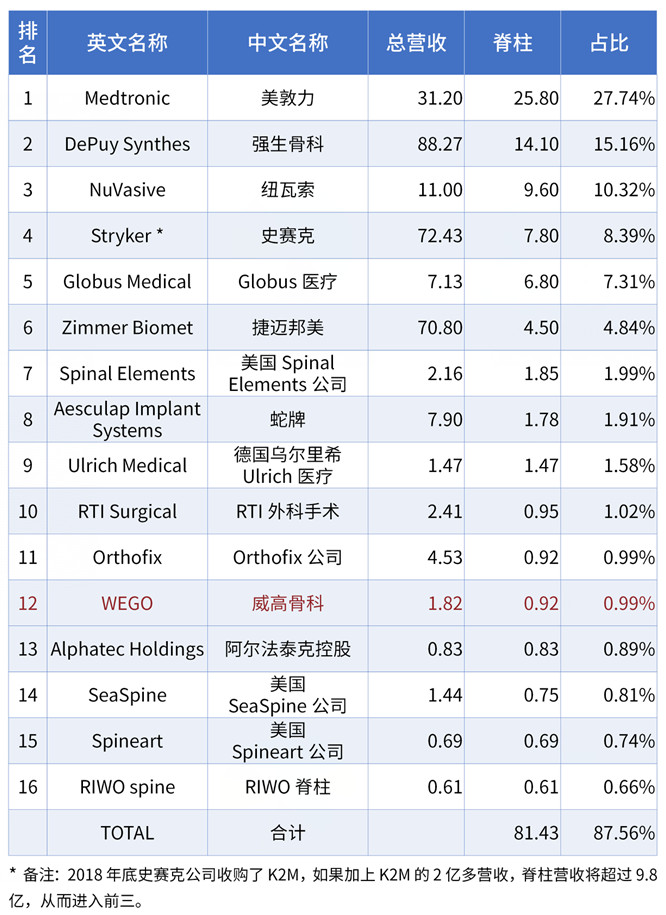

脊柱市场16强

脊柱作为第二大骨科细分市场,仍表现出市场增长缓慢,这主要是因为顶级公司缓慢甚至负增长将继续抵消更集中的中端脊柱公司所表现出来的增长。

另外,该领域表现出很高的活动性,近年来,脊柱领域已成为并购、合作和融资活动的成熟舞台,使该细分市场对寻求进入和潜在退出市场的小公司具有吸引力。

美敦力仍旧占据脊柱类别第一,第二阵营变化较大,目前由纽瓦索、史赛克、GLOBUS、捷迈邦美四家企业组成(占有31%的市场份额)。

由于脊柱领域5000万美元左右或者以下的企业特别多,本次只收录了6000万美元以上的企业组成2018脊柱16强,除去头部的六大(占脊柱市场93亿美元的74%)。

中国威高成功凭借中国单一市场排名第12。

营收单位“亿美元”

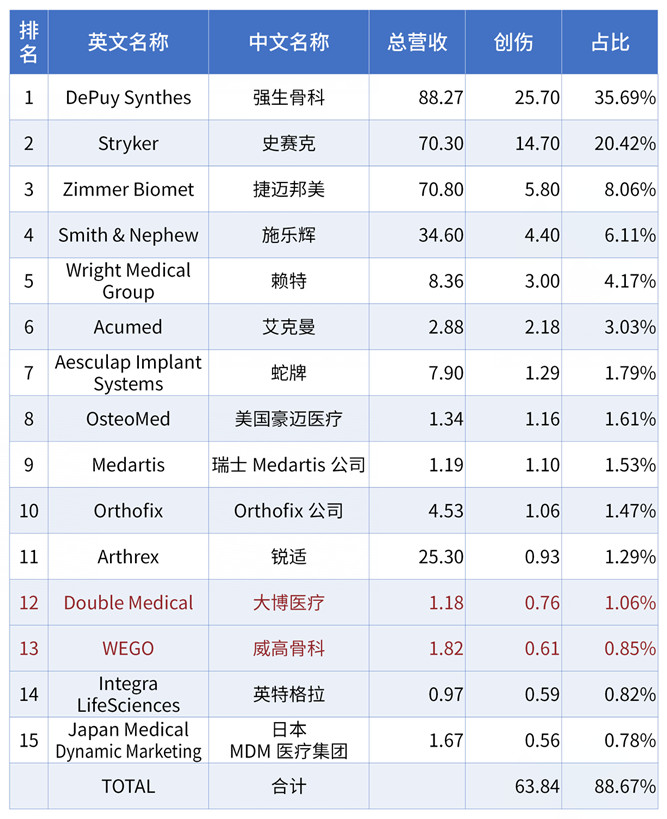

创伤类15强

70多亿美元的创伤市场,拥挤着太多的竞争者,但头部市场却和脊柱市场如出一辙,超级巨头强生合并创伤之王辛迪斯后以近26亿美元独占近36%的市场份额。

我国有大博和威高两家企业突出重围杀入15强。

营收单位“亿美元”

运动医学类7强

由于全球生活方式的改变和运动损伤病例的增加,对运动医学的需求正在快速上升,因而吸引了国内很多同行或者投资人进入该领域,然而这个市场高度集中,且运动医学需要极高的教育培训投入和时间投入,需要相当高的生活水准的市场做基础。

全球来看,这个市场被五大公司把持,特别是锐适和施乐辉,好比是脊柱领域的双寡头美敦力和强生,分别以19亿美元和13亿美元占有了57%的市场份额。

第二阵营的强生、史赛克、康美同样实力超群,其中康美是唯一可以与锐适竞争的独立运动医学公司。

营收单位“亿美元”

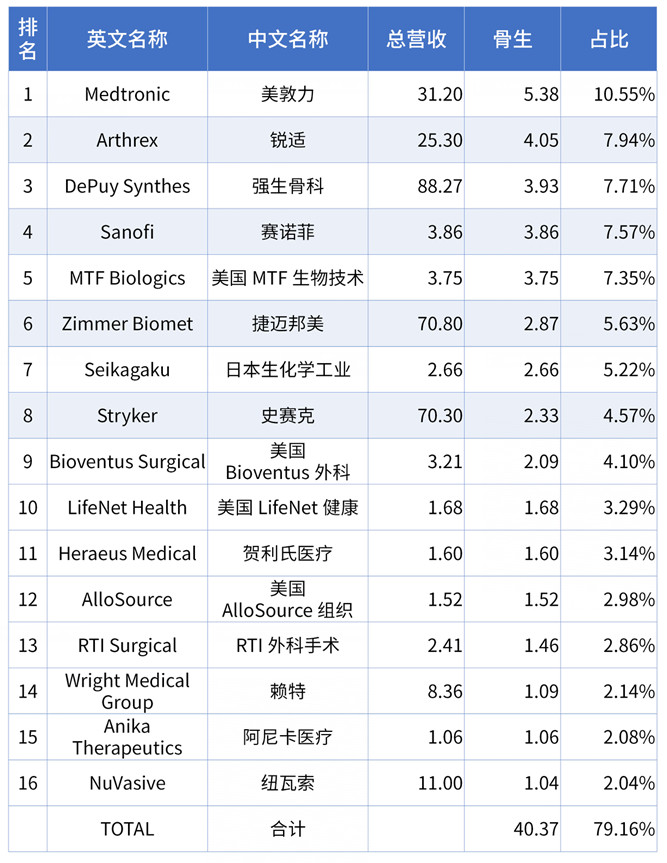

骨生物材料16强

骨生物材料包括用于快速恢复韧带、肌腱、肌肉和骨折的组织和骨骼替代材料,主要有骨生长刺激剂、增粘剂、合成骨替代物、干细胞、同种异体移植等。

2018年,全球骨科生物材料市场51亿美元。慢性关节炎患病率的上升和老年人口的增加预计将推动全球市场的发展。

此外,微创手术对生物制剂的需求增加和患者意识的提高预计将推动全球市场。运动损伤的激增预计也将扩大全球骨生物材料市场。然而,骨科生物材料是相对较新的,报销较少,这可能会抑制全球市场。

骨生物材料市场相对其它类别集中度比较低,五大在这方面缺乏控制力,最大的美敦力只占10%多一点的份额,后面的也比较均匀,没有明显差距。

国内市场除了一些小规模的人工骨或者异体骨企业外,尚没有有实力的企业参与进来。

营收单位“亿美元”

骨科代工15强

伴随着骨科器械行业蓬勃发展的当然还有我们的幕后英雄,骨科产品和工具的代工企业,2018年度代工15强基本是1亿美元以上的企业,其中有很多是横跨电子、航空、医疗等多领域制造的超级代工企业。

特别是以JABIL为代表的一些电子代工企业,规模庞大,经验丰富,近年陆续进入医疗代工领域,必将对现有行业产生巨大推动作用。

目前来看整个行业还是以美国企业为主,德国和法国一些企业也颇具实力,国内企业还处于起步阶段。

营收单位“亿美元”

整体来看,各细分行业的集中度都相当高,本次入榜企业基本都占了各细分领域的80%-90%的份额;特别是头部企业,基本在相当长一段时间内都无法超越,但我们中国企业已经初步具备了参与国际竞争的实力。

参考文献:

张山. 骨科医疗器械需求巨大,高端设备进口替代提速. 上海证券报.2016.06.28 ,第 010 版