300亿美元!2017医疗健康并购序幕拉开

春节假期已结束,然而,“不出正月都是年”是近来听得最多的一句话。即使人在岗位,却是心伴佳节,这是明显的 “节后综合征”。一年之计在于春。一年中各项工作目标任务能否顺利实现,新年起步尤为重要。当我们努力克服“节后综合征”并为新的一年定下工作计划的时候,很多大佬早已开启新一轮的扩张布局,开始买买买的节奏。

数据显示,2016年医药健康行业并购超过400起,金额超过1800亿元。2017年医药行业并购大势不减,各细分领域并购仍然很活跃,企业进行并购重组,可以扩大市场规模、完成产业链布局,同时也可进一步巩固市场地位。新年伊始,大健康行业并购投资最热的三种策略纷纷上演,通过各种战略谋篇布局。

增加产品线——强生300亿美元收购欧洲最大制药公司Actelion

投资并购,是最直接的增加产品线的方式。企业运用细分市场的方法规划产品线,能够保证每个产品都有清晰的定位,对于细分市场都具备较强的针对性。近日,强生收购了欧洲最大制药公司Actelion,直接增加了强生在罕见病药物细分领域的产品线。

图1:强生股市行情

强生和Actelion宣布双方已达成协议,强生将在瑞士发起全部现金收购要约,以每股280美元收购Actelion的所有已发行股份,合计300亿美元。在这次并购中,赛诺菲与强生同时向Actelion伸出橄榄枝,最终将Actelion纳入囊中的是强生。

Actelion作为一家凭借罕见病药物崛起的生物制药公司,在肺动脉高压领域可谓一枝独秀,其主打产品——波生坦,是全球首个上市的肺动脉高压药物,于2001年12月上市。肺动脉高压在国际上被认定为罕见疾病,是发生率极低、社会知晓率极低、临床上的漏诊及误诊比率偏高的一类疾病。Actelion的产品线里面还有治疗戈谢病和尼曼匹克疾病的药物以及皮肤专科药等。

此次收购,是强生在庞大体量下寻求进一步增长的重要布局,短期来看,能填补明星药物在专利到期后,面临仿制药竞争时可能失利的空缺。而从长期来看,则有力补充强生在罕见病领域的产品组合。另外,让Actelion与杨森制药形成强大补充,也是此次交易的重要目的,Actelion的PAH药物,能和杨森制药的产品形成互补组合。

强生公司董事长兼首席执行官AlexGorsky称,将Actelion的产品组合加入杨森制药的业务,是一次独特的机会,可以利用差异化市场药物和有希望的后期产品扩大强生的产品组合。新的研发公司R&DNewCo将继续Actelion在药物早期研发的成果,并期待合作开发尖端的新疗法。

据资料显示,收购Actelion的价格刷新了强生2011年以210亿美元收购医疗设备制造商Synthes的纪录。去年9月,强生还以43亿美元收购雅培旗下的眼部护理业务。

在强生2016年的年报中披露,强生全年的全球销售额为719亿美元,增长率为2.6%。其中,全年处方药业务销售额335亿美元,增长6.5%。免疫疾病和肿瘤治疗领域的增幅分别达到了15.1%和23.7%,带动了整体处方药业务的增长。收购Actelion将强有力的拉动强生在制药产品线的销售业绩。

拓展产业链——复星医药9000万美元投资收购Goldcup

拓展产业链,国内企业最典型的当属巨无霸复星医药。近几年复星的购物单着实体现钱多任性的特点,产业布局广泛,品种涉及血液制品、精神类药物、抗感染药、抗结核药等,同时控股多家医院,包括济民肿瘤医院、广济医院、钟吾医院及禅城医院等,加上复星本身在医药流通和医药服务上的实力,复星医药行业巨无霸的地位短期内几乎无人能撼动。最近,复星医药又新拓展了呼吸机器械产业链。

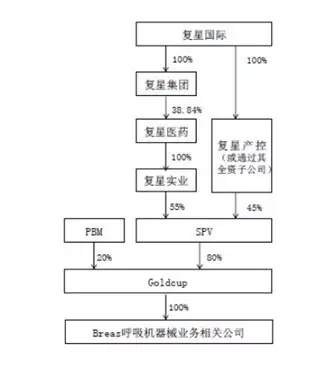

近日,复星医药发布公告称,其全资子公司复星实业和复星产控拟共同出资在瑞典新设立SPV合资公司,并通过SPV以股份转让及认购增发股份的方式出资9000万美元投资收购Goldcup 80%股权;上述交易完成后, Goldcup将全资持有PBM旗下的Breas 呼吸机器械业务和相关公司,本次交易交割前,PBM将Breas呼吸机器械业务相关公司全部转入Goldcup。

图2:交易完成后,股权架构如下

注:复星集团即上海复星高科技(集团)有限公司

Breas是一家研发、生产和销售治疗睡眠呼吸类疾病和慢性阻塞性肺疾病的专业医疗设备公司,慢性阻塞性肺疾病是一种具有气流阻塞特征的慢性支气管炎和(或)肺气肿,可进一步发展为肺心病和呼吸衰竭的常见慢性疾病。Breas拥有单水平呼吸机、双水平呼吸机、创呼吸机和便携式呼吸机的完整呼吸治疗类设备产品线,已在欧洲及美国建立成熟的销售网络。在这次交易中,复星医药将形成从肺癌、哮喘的早期诊断,到治疗呼吸类常见疾病的器械产品的战略平台,逐步打造复星医药的呼吸医学产业闭环。

图3:复星医药收入趋势(主营收入 万元)

复星医药管理层表示,这次交易有利于提升复星医药医疗器械的研发实力、丰富医疗器械产品线,并助力复星医药覆盖全球的线上线下一体化医疗器械运营平台的搭建。

图4:复星医药利润趋势(净利润 万元)

据复星医药集团年报披露,2015年营业收入为人民币126.08亿元,利润为人民币24.59亿元;2016年前三季度营业收入达到人民币116.4亿元,利润为人民币21.77亿元。复星长期注重创新研发,不断加大研发投入,2015年药品制造与研发板块的研发费用为人民币 5.3亿元,共有 19 个制剂单品和系列销售过亿元,非布司他片、羟苯磺酸钙等产品为2015年首次过亿,小牛血清去蛋白注射液、还原型谷胱甘肽系列等产品销售额均超过人民币 5 亿元。

资本进入医疗健康行业——淡马锡向Alphabet旗下Verily投资8亿美元

资本一直都是产业的催化剂,一些专项基金入驻到优质的企业,能够通过资本的支撑让优质的、具有社会价值的项目得以良性的发展。医疗产业一直都被视为朝阳产业,吸引大量资本入驻。近日,新加坡国有投资基金淡马锡控股公司,以8亿美元投资Alphabet旗下生命科学公司Verily。

淡马锡在亚洲拥有庞大的网络,且对亚洲经济有着深刻的洞察力,这将对Verily在美国市场之外的扩张提供宝贵的指导。有专家介绍,这也将有利于Verily进入中国市场。此前,强生,赛诺菲, GSK 等大企业都将几亿美金砸向Verily。

Verily开发了一款绷带大小可连接云端的传感器,帮助人们监测血糖水平。另外一款产品是用于测试血糖的智能隐形眼镜,它通过测量眼泪中所含的葡萄糖含量,来判定其身体状态是否平衡。随后推出多个医疗项目,包括提供给帕金森患者使用的专用汤匙。

Verily专注研究了解人们健康状态,与预防、侦测及治疗疾病相关的新技术,所关注的重点领域包括心血管疾病、糖尿病、癌症、神经性疾病及心理健康等。Verily角色定位为“从传统医疗技术中转变”,也就是“从被动到主动、从介入到预防”。

Verily的产品走在先进科技前端,而淡马锡有雄厚的资本实力,两者的结合实现产品与市场的结合,资本与盈利的结合。

结语

成功的并购需要双方兼具“成功者”特性:投资方具有清晰的管理战略并且具备极强的执行力,被并购标的质地优良,尤其是在研发或营销方面有特色,这样的并购有望在并购浪潮中脱颖而出,成为所在行业的领先者。

医疗健康产业并购重组在多重因素刺激下将持续升温,全球化竞争加剧催生并购浪潮,大批医药企业在内生式增长放缓下有外延式并购的主动需求,并购重组的目标是实现1+1>2的溢价效应,而增加产品线、拓展产业链、资本进入医疗健康领域正是企业并购投资的三大策略。