大健康产业前景可期 商业健康险存四大挑战

当前,我国已迈入中等偏上收入国家行列,经济由高速增长阶段转向高质量发展阶段。发展大健康产业是每一个经济体在高收入阶段的必经之路,也是满足人民群众日益增长健康需求的一个必然选择。

中国人保健康、中国社会科学院人口与劳动经济研究所以及社会科学文献出版社近日共同发布的《大健康产业蓝皮书:中国大健康产业发展报告(2018)》(以下简称《蓝皮书》)指出,作为我国大健康第三产业的保险行业经济规模已从2012年的1568.9亿元增至2016年的2649.5亿元,老年人群是重要推动者。《蓝皮书》显示,我国老年人口购买力持续增强,预计到2030年,其总消费或将达到18万亿元。

老年人群健康服务存在不足

“在大健康产业中,健康产品制造业是支撑,健康服务是核心,通过产业融合的全产业链活动才能发展满足社会健康需求。”《蓝皮书》对大健康产业给出了如此界定。

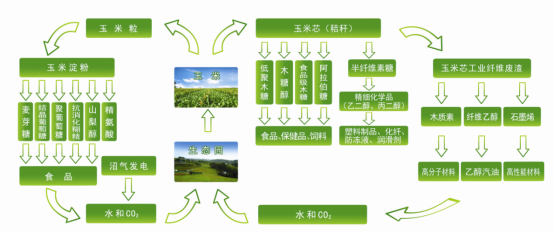

大健康产业是国民经济多个产业融合的“共同体”。其中,第一产业涵盖有机农业和中草药种植业等;第二产业涵盖健康食品业、医药制造业、健康装备器材制造业等;第三产业涵盖医疗卫生服务业、环境和公共设施管理业、健康管理业、健康金融服务业等。保险业则位列于大健康产业占比最高(87%)的第三产业中,其经济规模已从2012年的1568.9亿元增至2016年的2649.5亿元。

数据显示,2012年我国大健康产业增加值规模为41742.1亿元,占GDP的比重为7.72%,到2016年年底,我国大健康产业增加值规模约为7.26万亿元,占GDP的比重为9.76%。

值得注意的是,在大健康产业的服务布局中,老年人口是关键的消费人群之一。《蓝皮书》预计,到2030年,我国老年人口总消费或将达到18万亿元。从消费水平绝对值看,老年人消费水平高于全体居民人均消费水平;从消费水平变化趋势看,伴随经济发展水平的不断提高、社会保障制度的不断完善,我国老年人的购买力将继续增强。因此了解老年人群的健康需求和特点,做好老年人健康服务,正是发展大健康产业的重要课题。

尽管基于供给侧的老龄产业市场潜力巨大,但目前养老服务供给与需求间仍存在矛盾。民政部统计信息显示,2017年,每千名老人拥有的养老床位是30.9张,这与《关于加快发展养老服务业的若干意见》中,到2020年每千名老人拥有35-45张养老床位的目标还有一定差距。

助力多层次医疗保障体系建设

事实上,大健康产业的本质是产业活动,通过市场运作获得收益是其本质属性,但其又不同于一般产业,兼具产业属性与公益属性融合的特点,发展这一产业需要市场和政府协同作用。保险机构作为一只重要的市场力量,在践行“健康中国战略”,具体到通过商业健康险服务国家多层次医疗保障体系建设方面做出了很多尝试。

原保监会资料显示,截至2017年底,我国共有16家保险公司在30个省(区、市)承办了90%以上的大病保险,覆盖超过10亿人口。在基本医保报销水平基础上,平均提高患者报销水平达13个百分点,成为多层次医疗保障体系的重要兜底者。

《蓝皮书》指出,商业保险公司在对大病保险的经营管理中,发挥专业优势,在保险产品、信息系统、管理模式、风险管控等方面突出大病经办管理专业化,提升了参保群众的风险保障水平,同时有效提高了政府运行效能和医保服务水平。据统计,青海、安徽等十余个省份已引入商业保险机构经办城乡居民基本医保管理。截至2016年,商业保险机构已在全国经办管理200个县市区的新农合和168个县市区的城镇居民、职工基本医保项目,受托管理基本医保基金规模接近150亿元。

针对我国老龄化进程的加速,长期护理保险制度得到国家高度重视,在一系列政策的推动下,以委托商业保险公司经办为主的运营管理模式初步形成。根据实际市场情况,截至2018年上半年,全国共有18个省、37个地市开展了长期护理保险业务,由商业保险机构服务的参保人口约3700万人,规模保费约45亿元。从商业保险机构承办主体来看,人保集团占据30%市场份额,中国人寿和太平洋人寿均占19%,泰康人寿占17%。

商业健康险发展空间犹存

《蓝皮书》指出,我国商业保险发展仍然存在四大挑战。第一大挑战来源于我国居民对健康险的认知度不高,消费能力也有待提升。对低收入者来说,他们有保障需求但消费主要用于基本生活,没有余力购买健康保险;中等收入者有消费能力,但保险认知存在偏差,不少人认为有了基本医保和单位补充医疗保险后,不需要再购买商业健康险,购买产品倾向于投资型、返还型;而高收入者的消费能力高,更加看重服务品质,健康险侧重高端医疗保险。

第二大挑战是,目前市场上的商业健康险产品虽数目较多,但产品同质化现象突出,重疾险、住院医疗险占比较高,而高端医疗险、失能收入损失保险、长期护理保险等险种占比较低,融入健康管理服务的保险产品种类较少。

第三,我国商业保险公司普遍缺乏有效的医疗费用管控手段。公立三甲医院自身拥有充足的患者源,但商业保险机构与其合作关系不够紧密,与医院和医生的互动有限,难以干预医疗过程。因此,对于过度医疗、不合理医疗缺乏有效的管控手段,在控制赔付支出中面临较大挑战。

第四,医疗健康数据获取较为困难。目前,国内各家医院、各地社保信息系统差异较大,系统工作难度大。同时,社保系统和商业保险机构自身医疗赔付数据的标准也不统一,碎片化程度高。因为缺乏大量医疗健康经验数据的支撑,健康险产品开发、定价、赔付管控仍是难点。